ค่าลดหย่อนภาษีส่วนตัวมีวัตถุประสงค์เพื่อช่วยเหลือผู้มีเงินได้ที่มีภาระค่าใช้จ่ายส่วนตัวและครอบครัว โดยค่าลดหย่อนภาษีส่วนตัวจะช่วยลดภาระภาษีของผู้มีเงินได้ ทำให้ผู้มีเงินได้มีรายได้สุทธิเพิ่มขึ้น และสามารถนำรายได้สุทธิไปใช้ในการดำเนินชีวิตประจำวันได้อย่างเพียงพอ มาดูกันว่าค่าลดหย่อนส่วนตัวที่พูดถึงนั้นมีอะไรบ้าง เผื่อบางคนพึ่งเคยยื่นภาษีครั้งแรก

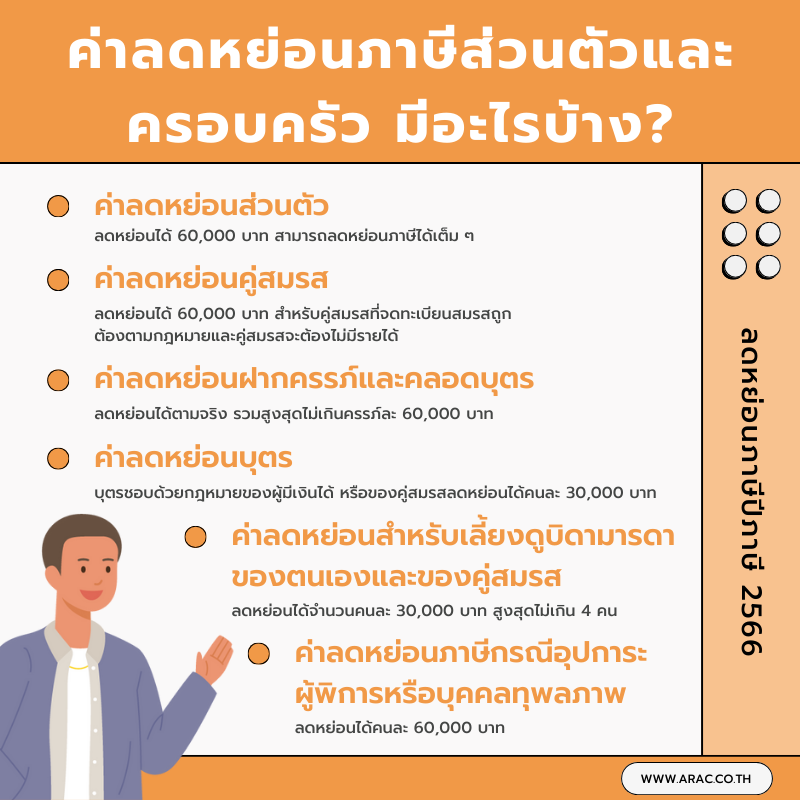

ค่าลดหย่อนภาษีส่วนตัวและครอบครัวมีอะไรบ้าง?

1. ค่าลดหย่อนส่วนตัว : ลดหย่อนได้ 60,000 บาท สามารถลดหย่อนภาษีได้เต็ม ๆ โดยไม่มีเงื่อนไขอะไรเพิ่มเติม

2. ค่าลดหย่อนคู่สมรส : ลดหย่อนได้ 60,000 บาท สำหรับคู่สมรสที่จดทะเบียนสมรสถูกต้องตามกฎหมายและคู่สมรสจะต้องไม่มีรายได้ (ได้สูงสุด 1 คน)

กรณีอื่น ๆ :

- กรณีจดทะเบียนสมรสระหว่างปี, คู่สมรสตายระหว่างปี หรือหย่าระหว่างปี สามารถหักลดหย่อนคู่สมรสได้

- กรณีผู้มีเงินได้เป็นผู้อยู่ในไทย (180 วัน) สามารถนำสามีหรือภริยาที่อยู่ต่างประเทศมาหักลดหย่อนได้

- กรณีผู้มีเงินได้มิได้เป็นผู้อยู่ในไทย ให้หักลดหย่อนเฉพาะคู่สมรสและบุตรที่อยู่ในไทยถึง 180 วันเท่านั้น

3. ค่าลดหย่อนฝากครรภ์และคลอดบุตร : ลดหย่อนได้ตามจริง รวมสูงสุดไม่เกินครรภ์ละ 60,000 บาท

เงื่อนไข :

- จ่ายให้กับสถานพยาบาลของรับหรือเอกชน

- ตั้งครรภ์ลูกแฝดถือเป็น 1 ครรภ์

- กรณีสามีและภรรยา เป็นผู้มีเงินได้เหมือนกันให้ภรรยาใช้สิทธิลดหย่อนค่าฝากครรภ์และค่าคลอดบุตร

- หากสามีต้องการใช้สิทธิลดหย่อนค่าฝากครรภ์และค่าคลอดบุตร ภรรยาต้องไม่มีรายได้ ถึงจะใช้สิทธิลดหย่อนนี้ได้

รายการอะไรบ้างที่นำมาลดหย่อนภาษีสำหรับการตั้งครรภ์และคลอดบุตร

- ค่าตรวจครรภ์

- ค่าฝากครรภ์

- ค่ายาและค่าเวชภัณฑ์

- ค่าบำบัดทางการแพทย์

- ค่าทำคลอด

- ค่าพักฟื้นในโรงพยาบาล

- ค่าขูดมดลูก (ในกรณีแท้งบุตร)

4. ค่าลดหย่อนบุตร : บุตรชอบด้วยกฎหมายของผู้มีเงินได้ หรือของคู่สมรสลดหย่อนได้คนละ 30,000 บาท

เงื่อนไข :

- เป็นผู้เยาว์อายุไม่ถึง 20 หรือผู้มีอายุไม่เกิน 25 ปี และยังศึกษาอยู่ในมหาวิทยาลัยหรือชั้นอุดมศึกษา (ระดับอนุปริญญาหรือปริญญาตรีขึ้นไป) รวมถึงการศึกษาในหลักสูตรเนติบัณฑิต หรือเป็นผู้ที่ศาลสั่งให้เป็นคนไร้ความสามารถหรือเสมือนไร้ความสามารถ

- ต้องเป็นบุตรโดยกฎหมายหรือบุตรบุญธรรมที่จดทะเบียนรับเป็นบุตรบุญธรรมแล้ว

- สามารถหักลดหย่อนบุตรได้ไม่จำกัดจำนวน ถ้าเป็นบุตรชอบด้วยกฎหมาย มีชีวิตอยู่ และอยู่ในหลักเกณฑ์ที่ได้รับการหักลดหย่อน

- บุตรบุญธรรมของผู้มีเงินได้ คนละ 30,000 บาท แต่รวมกันได้ไม่เกิน 3 คน

- บุตรต้องไม่มีเงินได้ในปีภาษีนั้น ตั้งแต่ 30,000 บาทขึ้นไป (ไม่รวมถึงเงินที่ได้รับการยกเว้นในมาตรา 42)

- บุตรต้องอยู่ในความอุปการะเลี้ยงดูของผู้มีเงินได้

- กรณีผู้มีเงินได้ไม่ได้อยู่ในไทย หักลดหย่อนได้เฉพาะบุตรที่อยู่ในประเทศไทยถึง 180 วันเท่านั้น

- กรณีผู้มีเงินได้อยู่ในไทย ให้หักลดหย่อนบุตรได้ไม่ว่าบุตรจะอยู่ในไทยหรืออยู่ต่างประเทศ

5. ค่าลดหย่อนสำหรับเลี้ยงดูบิดามารดาของตนเองและของคู่สมรส : ลดหย่อนได้จำนวนคนละ 30,000 บาท สูงสุดไม่เกิน 4 คน รวมแล้วสามารถลดหย่อนสูงสุดไม่เกิน 120,000 บาท

เงื่อนไข :

- ต้องไม่ใช่พ่อแม่บุญธรรม

- อายุมากกว่า 60 ปี อยู่ในความอุปการะเลี้ยงดูของผู้มีเงินได้ แต่ไม่จำเป็นต้องอยู่ในทะเบียนบ้านเดียวกัน

- มีรายได้ต่อปีไม่เกิน 30,000 บาท

- ไม่สามารถใช้สิทธิซ้ำระหว่างพี่น้องได้ ควรแบ่งกันให้ดี

- ผู้มีเงินได้ต้องเป็นบุตรโดยชอบด้วยกฎหมายของบิดามารดา

- บุตรบุญธรรม ไม่สามารถหักลดหย่อนบิดามารดาบุญธรรมได้

- หากผู้มีเงินได้ไม่ได้อยู่ในไทย ให้หักลดหย่อนได้เฉพาะบิดามารดาที่อยู่ในไทย

- มีหนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูบิดามารดา (แบบ ล.ย.03) เป็นภาษาไทย

6. ค่าลดหย่อนภาษีกรณีอุปการะผู้พิการหรือบุคคลทุพลภาพ : ลดหย่อนได้คนละ 60,000 บาท

เงื่อนไข :

- ผู้พิการต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี

- มีบัตรประจำตัวผู้พิการ

- หนังสือรับรองการเป็นผู้อุปการะ

รายการลดหย่อนภาษีอื่น ๆ คลิก!!